こんにちは!めしーだ(@meshiida_2020)です!!

今回はマインド編、

「日本の学校は『お金の勉強』を教えてくれない?日本と海外の金融教育について比較」というテーマで書いていきたいと思います。

この記事は、

- 日本の金融教育の現状

- 金融教育における世界と日本の格差

- 日本の学校で「お金の勉強」をしない理由

について知りたい方に、特におすすめの内容となっております。

というのも私は教育実習と講師で何度か教育現場での経験があり、現場の教員の方々とその言葉に共感していた記憶があります。

特に感じた事が、「金融教育」つまり「お金の勉強」についてです。

皆さんは、学校で「お金」についてどれだけ教わってきたでしょうか?少なくとも私は、社会の授業で習った程度の知識しかありません。

覚えているのなんて「日本最古のお金は?」とかその程度です。ちなみに卒業してから現在まで、その知識が役に立ったことは一度もありません。

多くの方は、私と同程度の認識ではないでしょうか。

これで海外も同じくらいの水準ならまだ良いです。ですが、海外では「かなり早い段階から金融教育が進められている」のです。

それも、「日本の教育とは比べ物にならないほどの内容で」です。

国によっては、卒業後の資産運用までシステムに組み込んでいるところもあるのだとか。

今回は金融教育の先進国と言われるアメリカとイギリスの取り組みについて紹介し、「日本の金融教育がいかに遅れているのか」、そして「今後私たち日本人はどのようにお金の勉強をしていくべきなのか」について解説していきたいと思います。

日本の金融教育の現状

ではまず、日本の金融教育の現状についてみていきましょう。

多くの方が実感しているとは思いますが、日本では主に社会の授業を通して、

- お金の歴史(日本最古のお金、など)

- 銀行の歴史(日本銀行など)

- 経済危機(ハイパーインフレや世界恐慌など)

についてはある程度教えてくれると思います。

ですがこれらはあくまで歴史上の出来事を教えているに過ぎません。

また、「金融教育」という単元での授業はほとんど受けた事がないと思いませんか?

受けた事があれば当然のように、どの家庭でもお金に困らない方法を選択できるはずです。

日本がいかに「お金に関する勉強」に時間を割いていないのかがよく分かりますよね。

その裏付けとなるデータがありますのでご覧ください。

中学校・高等学校における金融経済教育の実態調査

以下は、平成26年4月に「金融経済教育を推進する研究会」より発表された調査報告です。

調査の内容はざっくりいうと「年間でどれくらい金融教育の時間を取ったか?」です。

| 中学1年生 | 「0時間」 74.2% |

| 中学2年生 | 「0時間」 58.2% |

| 中学3年生 | 「1~5時間程度」 44.6% |

| 高校1年生 | 「1~5時間程度」 60.9% |

| 高校2年生 | 「1~5時間程度」 49.3% |

| 高校3年生 | 「1~5時間程度」 47.7% |

家計の金融資産構成

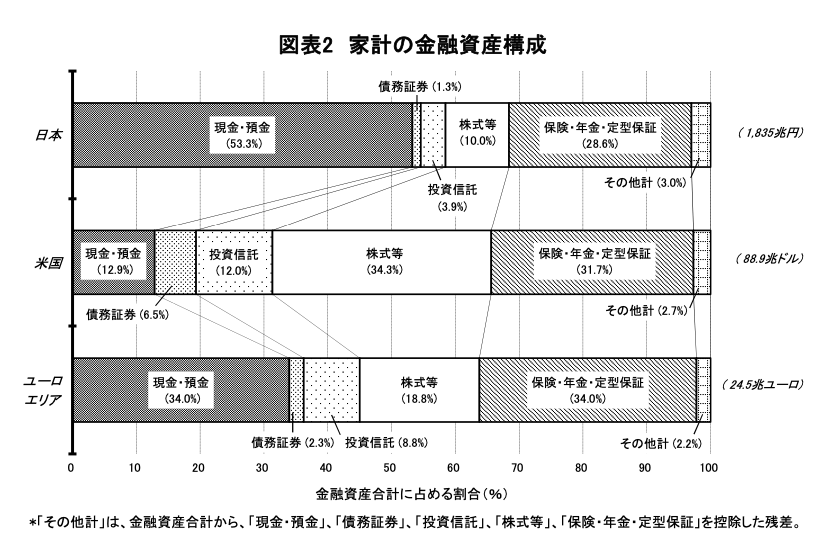

続いて、日本と海外との家計構成について見ていただきたいのですが、下の図によると、

日本の家計資産の構成で一番多いのが「現金・預金」となっています。その割合なんと53.3%!つまり、銀行にお金を預ける方がほとんどで、資産運用をあまり行わないということになります。

それに比べて、金融教育先進国のアメリカでは、「現金・預金」よりも「株式等」の割合が高くなっています。つまり、余剰資金の多くを積極的に投資商品の購入に充てているということになります。さすが経済大国アメリカですね。

日本では、投資信託や株式等への投資はリスクが高いイメージが定着していることもこの表に現れているように感じます。

こういった金融商品やリスクに関して、アメリカではゲームなども利用しながら、資産運用の仕組みをより具体的に学べるようになっているため、これほどまでに差が開いてしまったのかもしれませんね。

アメリカの金融教育

ではアメリカの金融教育について少し見てみましょう。

アメリカでは子どもに金融教育を学ばせるのはごく当たり前なことと考えられています。

そして、日本でいう幼稚園から高校まで、その段階に応じた教育環境が整っています。

後述するイギリスでは政府機関が主導していますが、アメリカでは非営利団体などの協力のもと、専門家や企業家が講師となることで金融や経済に関するさまざまな情報を得ることができます。

その内容は「パーソナルファイナンス(個人のお金の計画や管理)」が中心で、いくつかの考え方や選択肢を学びながら、さまざまな場面で応用できる知識を身に付けられる内容となっています。

これにより、卒業して働く頃には「お金を貯める、増やす、稼ぐ、守る、使う、借りる」といった資産を管理する基本的な事がある程度できるようになっているのです。

日本ではお金の管理なんて一切教えてもらえませんよね。

イギリスの金融教育

続いてイギリスの金融教育について見てみましょう。

イギリスでは段階的に金融教育を構成・継続するシステムを構築しており、

- KS1(5~7歳の小学校低学年)

- KS2(7~11歳の小学校中学年)

- KS3(11~14歳の小学校高学年・中学生)

- KS4(14~16歳の中学生・高校生)

と、すべての年代で「金融ケイパビリティー教育」が行われています。

金融ケイパビリティとは

「金融ケイパビリティ」とは、「金融リテラシー」とほぼ同じ意味で「金融能力」を表す単語ですが、リテラシーはどちらかといえば「知識」を意味し、ケイパビリティは「行動」を意味します。

つまりより実践的な行動についての能力が「金融ケイパビリティ」というわけです。

金融ケイパビリティには、

- 金融知識と理解

- 金融スキルと能力

- 金融責任

という3つのテーマが設けられています。

金融知識と理解

貨幣とは何か、貨幣の源泉としての収入、貨幣はどこに行くか(家計支出、税金、社会保険料)などについて学ぶ。

金融スキルと能力

お金を管理する、お金を使う、予算を立てる、リスクとリターンの基礎知識を資産運用に適用する等について学ぶ。

金融責任

個人の金融行動に対して自己責任だけでなく、家族や社会などに対して与える影響も考慮して行動すべき「個人の社会的責任」などについて学ぶ。

基本的な知識だけでなく、日本の大人でも分からないような内容まで、段階的に学ぶことができるシステムがあることにより、イギリスは金融教育先進国となっているのです。

子どもたちも幼い頃から教えられることにより、経済や金融という分野への苦手意識を持つことなく、当たり前のこととして受け入れられるのではないでしょうか。

ジュニアISA

イギリスではジュニアISAとという子どもの将来のための資産形成を目的とした制度が導入されています。

特徴としては、

- 口座を開設できるのは18歳未満のイギリス居住者

- 親や祖父母などが資金を拠出

- ジュニアISAの口座には株式型と預金型があり、それぞれ一人に付き一つの金融機関でしか開設できない

- 年間拠出限度額は4,368ポンド(2019年時点)

- 株式型ジュニアISAでは株式、公社債、投資信託、保険などの金融商品に投資を行う

- そこから生じる配当、譲渡益、利子などは非課税

- 預貯金型でも預貯金やMMFなどから生じる利子が非課税

- 原則として口座保有者が18歳になるまでは資金を引き出すことができない

- また口座保有者が16歳になると自ら運用することが可能

となっています。

日本でも2016年4月からジュニアNISAがスタートしましたが、口座開設期間や非課税期間など、いくつかの点で違いが見られます。

日本の学校でも教えてほしい「お金の勉強」

子どもの頃からお金に関する教育を平等に受けられるイギリスやアメリカと全く教えてくれない日本とでは、資産形成に天と地ほどの差が生まれてしまいます。

私個人としては、日本の学校教育自体が変わらないことにはこの差はどんどん埋まらないと考えています。日本の上層部でも同じように考えている方もいるようなのですが、いくつかの理由によりそれはなかなか現実的ではないとされているようです。

日本の学校で「お金の勉強」を教えてくれない理由

日本の学校で「お金の勉強」を教えられないのには理由があるとされています。

それは、

- 現状のカリキュラム(教育計画)をこなすので精一杯

- 教える側の知識不足

- 金融教育の優先順位が低い

の3つです。

特に教育計画の部分は、課題が山積みのためなかなか解決には至りにくいでしょう。

教えてもらえないからと諦めてはいけない

では、学校では教えてくれないからと諦めるのは果たして正解と言えるでしょうか。答えは「No」です。

現代はスマホ一つあれば様々な情報に誰でもアクセスできる時代です。それはすなわち、自分が「知りたい」と考え、「調べる」ことでいくらでも知識を得ることは可能なのです。

かくいう私もふと今後の資金繰りに不安になった時に、たまたま「YouTube」で「お金の勉強」と検索したことで、人生が大きく変わりました。

お金に対して不安を持たなければならない人生とおさらばしたいのであれば、自ら行動するしかないのです。

このブログでも、私が勉強した知識について解説しているので、読んでいただけるだけで「金融教育のさわり」の部分までは理解していただけると思います。

与えられるのを待つのではなく、自ら知識を得るために行動することをおすすめします。

まとめ

では本時のまとめです。

- 日本と海外とでは金融教育に大きな差がある

- 学校では「お金の勉強」は教えてくれないが、自分で調べることはできる

- 行動するかしないかは自分次第

私個人が教育をどうこういったところで変わらないかもしれませんが、今後お金に関する知識を持たないものはどんどん大変になっていきます。

新型コロナの影響による雇用の減少、経済の悪化など悪いニュースはたくさん出てきます。それでも私たちはこの時代を生きてかなければなりません。

他人の力をあてにできない以上は、自分でどうにかするしかないですよね。

私は自分で考え、行動したいと思います。

以上、「日本の学校は『お金の勉強』を教えてくれない?日本と海外の金融教育について比較」についてでした。

このブログを読んで少しでもお金に関する知識に興味を持ってくれたり、行動を起こしてくれる方が増えたら嬉しいです。

では今回はこの辺で、閲覧ありがとうございました。